3月12日,MakerDAO迎来了历史上最糟糕的一天。在全球级货币危机的背景下,ETH的价值暴跌超过50%。这引发了交易所、DeFi协议之间的一连串清算,并导致了大规模的网络堵塞。MakerDAO的大部分抵押品都在ETH,它面临着一个令人难以置信的任务:在24小时内以某种方式清算10倍以上的贷款。

要理解Maker是如何度过这个难关的,我们必须先经历这一系列的事件,然后把每一层都剥开。

太平洋时间3月12日凌晨1点,ETH 171美元,清算开始

随着ETH价格下跌,Maker的抵押品开始被清算

当ETH的价格开始缓慢下降时,MakerDAO平台上的清算工作照常进行。抵押品价格的下降并不是什么大事。抛开一些ETH投资者或Maker价值持有人的恐慌不谈,重要的是要记住,MakerDAO协议是故意设计来承受抵押品价值的大幅缩水。

事实上,它在2018年经受住了ETH 90%以上的下跌,而DAI仅仅勉强脱离了1美元的固定汇率。因为MakerDAO的每一笔贷款都必须有大量的超额担保(至少150%),所以清算人有足够的缓冲来介入并抓住高风险的贷款,保持系统的偿付能力。

当然,清算担保不足的贷款也不例外。中心化和去中心化的交易所都能轻松地做到这一点。问题是:当抵押品的价值下降得如此之快,或者变得如此有害,以至于贷款变得资本不足时,会发生什么?也就是说,抵押品的价值低于贷款的价值,这意味着借款人最好还是离开,让贷款人处于亏损状态。

中心化交易所通常通过保险基金或跨市场参与者的社会化来弥补这种损失。但是在一个去中心化的协议中会发生什么呢?尽管一些协议(如Compound协议)模仿了中心交易所,并保留了链上保险基金,但Maker采取了不同的方法。

如果系统资本不足,Maker将通过打印和拍卖新的MKR(治理令牌)来进行资本重组。这个MKR被出售给DAI,DAI被烧掉,直到系统资本重组。投标人可以以固定的DAI金额提交他们愿意接受的越来越低的MKR,直到最高的投标人获胜并偿还系统债务。

Maker的拍卖机制是在知道系统债务是可能的情况下设计的。但这次拍卖做了一些假设:投标人将在合理的市场条件下进行合理的出价,以填补合理的小漏洞。抽象地说,这一切听起来都不错。但“黑色星期四”的恐慌让这些假设变得更加鲜明。

太平洋时间3月12日上午5点,ETH 130美元,系统债务开始

清算后的价格开始远远低于市场水平

随着ETH价格的加速下跌,事情开始偏离轨道。

与清算价格密切跟踪ETH的市场价格不同,它们开始下跌,下跌,再下跌,没有任何支撑。许多幸运的清算人在拍卖中以0美元的出价赢得了ETH,而不是简单地偿还借款人的抵押品价值减去一小笔罚金,这让借款人除了他们收回的Dai之外一无所有。

更糟糕的是,这些严重折价的清算在Maker的资产负债表上留下了窟窿——它所持有的ETH抵押品开始少于它应该完全支持的Dai。对于那些不幸被这样清算的个人,恐慌开始通过社区留言板蔓延。

要理解为什么这些可以出价为0美元,我们需要首先回顾Maker的历史。对于那些熟悉旧的“单一抵押品代”(Single Collateral Dai)的人来说,你可能知道Maker以前曾对清算行为处以13%的罚款。也就是说,经清算的借款人得到的返还比存入的少13%,其中3%归清算人所有,10%归Maker所有。然而,这一制度相对缺乏灵活性,而且可能惩罚力度不够(或过于严厉),在多抵押品Dai中被抵押品拍卖(“flip”)取代。这种新的翻转拍卖分为两部分:

1、最小满足值阶段

在拍卖中,清算人出价越来越多的Dai购买一定数量的ETH,直到最小数量的Dai被命中。

这些报价:

必须在上次投标的固定时间内

必须比以前的出价大一个固定数额的Dai

必须在拍卖结束前进来

一旦有人提出了最小满意值,第二阶段就开始了。

2、价值最大化阶段

在第二个拍卖阶段,清算人对越来越少的ETH出价,他们愿意用这笔钱来换取该阶段设定的Dai。与上述类似的机制,竞拍者继续出价,当赢家带着一些折扣的ETH离开时,拍卖结束,

理论上,这一制度比固定罚款更有效,它让市场支配已清算抵押品的价值,允许抵押品在压倒一切的市场条件下扩张和收缩。但正如我们一次又一次看到的,黑天鹅事件可能会迫使市场离轨,就像周四的情况一样。

Maker翻转拍卖也不例外。由于市场波动,赢得翻转拍卖的出价总是略低于市场水平,但在下午开始触底。最终,在最黑暗的天鹅中,清算人开始以0美元的出价赢得ETH抵押品,实际上带走了免费的ETH。借款人无法赎回他们的代币,也无法取回他们的金库。Maker系统的债务开始增长,膨胀到超过500万美元。

为什么会这样?

在正常的市场条件下,任何理性的参与者都应该看到0美元的竞价,并愿意出价1美元(至少)来获得一些极其便宜的ETH。但两个关键因素加剧了周四下午已经处于压力之下的金融体系。

区块链网络拥塞

区块链事务带宽是一种共享资源,其价格由供求关系决定。周四的网络拥堵导致交易价格飙升至正常成本的10倍,在交易所造成价格漂移,因为套利者无法迅速对价格不匹配进行套利。及时挖掘低价值交易变得不可行。

在Maker的案例中,一些用户试图对出价为0美元的竞标者提出反报价,但由于网络拥塞,他们未能及时被挖掘,从而导致拍卖提前结束。我们可以看到,平均中标者支付了近1000 gwei,或标准Ethereum tx费用的100倍来开采。即使是普通用户,也不得不一次又一次地在笨拙的界面上重新提交他们的界面,只是为了保存他们的金库。

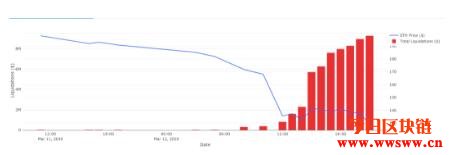

Maker社区成员努力挖掘交易

gas价格在危机最严重的时候飙升至极高水平

所有这些拥堵实际上延缓了清算过程,因为来自Maker oracles的价格更新没有被挖掘。有趣的是,这可能避免了更糟糕的情况,因为它在ETH清算过程中起到了断路器的作用。结果,几次清算发生的时间远远晚于应该发生的时间。

Dai流动性不足

Dai可以通过两种方式获得:通过抵押ETH获得,或者通过交易所购买。通常情况下,这是可行的——你可以在Coinbase上用最小的滑动兑换美元,或者通过Uniswap购买Dai。然而,在周四,随着越来越多的Dai被赎回并在拍卖中被用作ETH的抵押品,Dai的流动性开始枯竭。

此外,越来越少的用户愿意将ETH存入mint Dai,以承担在动荡中被清算的风险。结果,浮动代币供应量减少,变得极为稀少,交易价格达到1.12美元的峰值。这意味着,即使清算人愿意并准备清算,他们也无法获得足够的Dai资金来购买和用于清算。

我们可以看到出价开始缩水,越来越少的清算人能够参与,直到最后只剩下3名清算人。这些清算人都赢得了几次0美元的出价,使Maker系统低于目标抵押门槛530万美元。

太平洋时间3月12日下午6点,ETH 100美元,如何弥补亏损

在这一点上,Maker资产负债表上的漏洞非常严重,而且还在扩大。Maker进入危机模式。Maker团队与社区召开紧急会议,讨论可能的解决方案,会议分为两个工作流程:

我们怎样堵住漏洞,防止漏洞变大?

我们怎样才能最有效地填补这个亏损?

Dai的流动性

造成这些“0美元”清算的最大问题是Dai缺乏流动性。Dai的流动性不足,加大了维持Dai汇率的难度,并为试图寻找Dai的清算人创造了更大的滑动空间。Maker风险团队最终提出了两个单独的改变来解决这个问题:

降低Dai的储蓄率(DSR)至0%,这将减少对Dai的需求,并有希望降低其价格,使其更接近于钉住美元。

增加USDC作为Maker的抵押品,允许Dai在流动性极度缺乏的时候以一种极低风险的方式铸造。

对于DeFi纯粹主义者来说,这最后一个提议听起来是亵渎神圣的——USDC,一个中央集权的稳定币,现在将会破坏MakerDAO完美无瑕的光辉。许多人认为这一变化将是Maker的丧钟。实际上,这一举措——将真实世界的资产作为抵押品,包括USDC——已经被Maker核心团队预先准备了好几个月,而周四的情况只是加快了这一进程。

Dai的利率下降,这有助于改善流动性

这些争论在MakerDAO中对USDC的目的造成了广泛的混淆。USDC不打算成为Maker的核心担保品。毕竟,我为什么要用我的美元来申请以美元计价的贷款呢?相反,USDC旨在严格地作为一种实用工具,帮助需要流动性的清算人铸造Dai,并在Dai高于1美元时帮助将其固定在1美元上。

精明的交易者可以借入Dai的贷款,以美元的价格卖出,当Dai恢复到1美元时再买回来。事实上,Maker系统中以usdc为担保的贷款,其利率高达20%,比ETH贷款的0.5%的利率高出40倍,证明了这一点。

拍卖的鲁棒性

导致周四债务的另一个核心问题是拍卖机制本身。如果拍卖持续的时间更长或者其他参数被调整,更多的竞标者可能会设法获得一些Dai并提高抵押品拍卖的价格,但是拍卖的持续时间太短了。由于网络拥塞,单个竞标者能够在竞争对手之前赢得竞标。为了使这些抵押品拍卖在面对网络拥堵时更有弹性,Maker风险团队提出了两项改变:

将最后一次投标到拍卖结束的时间从10分钟增加到6小时,当网络拥挤时允许额外的投标进入。

将ETH的拍卖规模从50个增加到500个,以减少交易数量并合并投标人。现在,竞标者不再在10个不同的拍卖会上投10个标,他们可以在一个拍卖会上对一个合并的抵押品池投1个标。

要让拍卖变得更简单、更稳健,还有很多工作要做,但这两个变化似乎正在提高拍卖的效率和竞争力。

填补债务漏洞

尽管采取了所有这些缓解措施,但仍存在一个问题,即Mkaer体系中的抵押品数量与代币发行数量之间存在530万美元的差异。系统如何解决这个问题?有三个选择:

紧急停止

Maker的核选项总是摆在桌面上。在紧急关闭时,所有的Dai将被冻结,这样它就只能用来赎回Maker的基础抵押品。经过一番讨论,鉴于债务缺口相当小,这种选择被排除了。

Maker基金会偿还债务了吗

Maker基金会可以简单地将ETH送回系统中偿还债务,使系统完整。虽然这确实解决了问题,但它在某些方面违反了制度的隐性社会契约。

MKR持有者从Maker体系中收取费用,但作为交换,他们必须支持体系的偿付能力。因此,在这种情况下,应该由MKR持有者来支付——毕竟,在正常情况下,他们正是因为承担了这种风险而得到补偿。如果Maker基金会简单地介入并偿还债务,就会对MKR的目的和协议是否真正去中心化产生疑问。

铸币和拍卖MKR偿还债务

幸运的是,Maker协议被设计用来在发生损失时自我修复。在债务创建48小时后,新的MKR自动生成并在一系列反向拍卖中出售给Dai。这些拍卖将持续到全部债务得到偿还。如果这些拍卖的清算价格与市场价格不一致,将会有越来越多的MKR被制造出来填补这个缺口,而MKR的持有者将面临大规模的稀释。

许多人意识到,大规模稀释是一种非常现实的可能性:在市场普遍恐慌的情况下,此次拍卖不太可能以合理的价格成交。最重要的是,即使有许多人想要参与,Dai的流动性不足也会使参与变得困难。

因此,有人提议将MKR拍卖再推迟4.5天,直到市场稳定下来,Dai的流动性问题得到解决。

太平洋时间3月13日上午12点,ETH 120美元,投票开始

提议进行行政表决,重新召集MKR持有者,并通过一系列提议的改变,减去USDC担保。

3月13日- 3月19日。为拍卖做准备。

在大范围的市场恐慌中,一小群参与者开始准备参加拍卖。首先,竞标者必须收集足够的Dai以进行投标。这是很困难的,直到超过1000万美元的USDC加入了Maker的合约,而Dai被铸造出来反对它,使联系汇率制回归正常,并使市场恢复流动性。

此外,竞标者必须在MKR上出价50000个Dai。尽管Paradigm等一些规模较大的基金承诺拿出500万美元参与竞拍,但规模较小的买家却因出价过高而出局。当然,还有技术上的障碍——竞标者必须运行自己的Maker“拍卖管理员”,即监控拍卖和出价的链下机器人。

我们可以看到ETH(绿色)流出Maker,USDC(红色)流入

作为对这些问题的回应,一个分散的“Backstop Syndicate”突然出现,并宣布他们将使用他们的集合资金承诺成为MKR的最后买家,他们的Backstop出价为100美元/ MKR。任何人都可以加入这个Syndicate,只需将Dai放在一个共享的智能合约中,并依靠共享的管家机器人在拍卖中出价。超过35万Dai被安置在“Backstop”MakerDAO。虽然最后的投标都没有成功,但它强调了草根阶层对Maker的支持,以及Maker对整个DeFi生态系统的重要性。

Maker基金会也做出了自己的贡献,建立了一个定制的用户界面,让投资者更容易进入拍卖。

太平洋时间3月19日上午7:30,ETH 126美元,拍卖开始

在6天的准备时间内,MKR开始脱手,竞标者得以脱颖而出,并展示了良好的需求。我们看到拍卖的MKR的价格与现货市场上的MKR密切相关,有30多名独特的竞标者参与。这可能比实际参与的人数要少,因为Maker基金会自愿代表那些无法参与的人进行投标。

虽然拍卖仍在进行中,但到目前为止,我们已经看到17630枚MKR被铸造和出售,以偿还430万美元的债务,通货膨胀率约为1.7%。

拍卖的价格密切跟踪市场行情

接下来将何去何从?

每一次危机都是一次学习和提高的机会。那么,Maker能从这场危机中学到什么?我们是否应该期望它在未来更具弹性?

我们需要更好的风险建模和威胁分析

周四Maker的系统中出现的许多问题在系统最初设计时并没有立即显现出来。当这些系统暴露在一组匿名的受金钱激励的参与者面前时,涌现的特性就会以一种对它们的创造者来说无法立即预测的方式显现出来。

虽然对于Maker来说,从最初的设计开始,并随着时间的推移不断重复是可以接受的,但现在它面临着数亿美元的风险和不可预测的外部激励。现在,Maker需要一个更严格的方法。用简单的模型目测它已经不够了。

以去中心化货币市场——Compound金融为例:利用Gauntlet的基于代理的模拟,他们发现在市场高度波动的时候,去中心化交易所可能没有足够的流动性来获利地清算风险头寸,从而将整个系统置于风险之中。这些见解只能通过复杂的风险模型来收集。

我们需要更好的工具和数据

周四加剧债务和后果的另一个问题,仅仅是金融体系缺乏透明度。我们花了太多时间去理解发生了什么,甚至花了更长的时间去诊断原因。来自Maker生态系统的许多参与者将数据事务日志和mempool数据拼凑在一起,以重构事件的时间轴。即使人们理解了出价为0美元的问题,也存在另一个障碍:新的拍卖机器人很难被剥离出来,因为Maker代码库是出了名的不透明,而且很难操作。例如,MKR拍卖网站甚至在MKR拍卖开始之前还不存在,直到它疯狂地建立起来,这将阻止非技术用户参与拍卖。

提高Maker的易读性和可访问性将大有帮助。如果Maker希望变得更有弹性,它需要更多多样化的参与者。

我们需要更好的风险管理工具、对冲和保险

除了对Maker系统的总体改进之外,还有一个更广泛的问题,那就是我们如何才能让加密市场作为一个整体变得更加健全,并对尾部风险免疫。

一些人呼吁改革更广泛的加密市场结构,但DeFi是一个不同的领域,需要自己的解决方案。人们可以想象,更多样化、不相关的一篮子基础抵押品,可能在一定程度上缓解了这家银行的资产缩水。假设一个保险库不仅包含ETH,还包含与ETH反向相关的资产,如ETH看跌期权或sETH,从而创造了一个更接近市场中性的投资组合。尽管在最近的抛售中,我们看到所有资产类别的相关性都在增强,但将不相关的合成资产添加到Maker vault抵押品中,提高了整个系统的安全性。

还有一些人,他们的保险库被清算为0美元——实际上,他们的抵押品被偷了。虽然从技术上讲,Maker并没有遭到黑客攻击,但对这些用户来说,结果肯定让他们觉得自己是某种东西的受害者。

通过使用正确的保险工具,可以对这些风险进行对冲,从而增强最终用户的信心。就像许多Compound用户使用Opyn的分散期权为他们的Conpound存款提供保险一样,人们可以想象,Maker vault的所有者也会购买类似的期权,以特定的市场价格出售其vault的价值。

这将允许一个金融激励的承销商网络来评估Maker和价格的风险,并重新分配伴随的风险。与Nexus Mutual等更传统的保险产品相比,期权还具有更大的灵活性,可以在不确定的情况下支付赔偿金。这与Nexus Mutual等传统保险产品不同,Nexus Mutual从周四起拒绝Maker索赔。

随着Maker完成了它的英雄之旅,毫无疑问,它在许多方面都有所改变,并有望更有弹性。不过,随着Maker进一步巩固其作为支撑DeFi的全球信贷工具的地位,它仍有改进的空间。