著名比特币期货合约交易所BitMEX释出的最新网志,对目前的经济政策作出评论,也预测这将是比特币短暂生命中最大的机会点。

摘要:

我们评估冠状病毒对经济和金融市场的影响。从病毒政策到央行资助的财政扩张(fiscal expansion)对病毒疫情的反应,将凸显重大的经济体制变化。到最后,在这种新体制下将有一个明显的赢家:通货膨胀。现在的经济形势可能看起来像是1970年代,对于通货膨胀的预期并不稳定。政权转移和通货膨胀将是金融市场难以容忍的。在这种环境下,可以在短期内为比特币提供最大的机会。

冠状病毒引发的金融市场崩溃

2020年冠状病毒引起的股票市场崩溃,现在已成为历史重大股灾之一,其他还有:

- 全球金融危机(2008)

- 网际网路泡沫(2000)

- 亚洲危机(1997)

- 黑色星期三(1992)

- 日本资产泡沫(1991)

- 黑色星期一(1987)

- 石油危机(1973)

- 华尔街崩溃(1929)

2020年3月17 日,波动率指数(VIX)达到84.83的高位,仅略低于2008年全球金融危机达到的峰值89.53。在撰写本文时,从高峰到低谷,标准普尔500指数在2020年下跌了30%以上,道琼工业平均指数创下自1987年的黑色星期一以来最大单日跌幅。

从金融的角度来看,2020年的冠状病毒危机必然会被写入历史之中。比过去任何时候投入更多杠杆的资产管理者已经陷入危机,他们正拼命争夺保住美元,这使得几乎所有资产价格都呈螺旋形下降,从股票到大宗商品、从非政府债券到加密货币。

中央银行和政府一直在迅速作出反应。在美国,美联储将利率降低至接近零(0%至0.25%),宣布购买至少5,000亿美元的美国国债和价值2,000亿美元由债券支持的抵押贷款,并将商业银行的储备金要求降低至零。而且可能还会有更多措施出现。但是,现在越来越清楚的是,这是央行行长最后赌运气。只有货币政策是不够的。

中央银行已走到尽头

中央银行已经达到能力极限的说法,并不过时。实际上,即使是在央行行长之间,现在都已经成为共识。你可以选择以下自己喜欢的论点(或多重选择):

- 利率已经处于下限。下限是0%,因为如果我们再往下,大众将只是囤积实物现金。

- 购买更多的政府债券只能在流动性危机中帮到商业银行,现在,实体经济的货币政策传导机制已被破坏。

- 我们已经达到「逆转利率」,由于净息差降低,进一步降息对商业银行的影响为净负数。因此,较低的利率会导致经济疲软。( 注:当央行将利率降低到某种程度,反而会损害银行业获利、降低银行业放贷意愿,进而伤害到实体经济。 )

- 我们已经达到了央行扩张性货币政策的行为极限,任何进一步的极端措施都会给消费者带来负面讯号,并对实体经济产生净值负面效益。

上述论点越来越引人注目。中央银行本身的讯息现在非常明确:

现在是采取财政刺激措施的时候了

(来源:FT)

我们是否在正确的道路上?

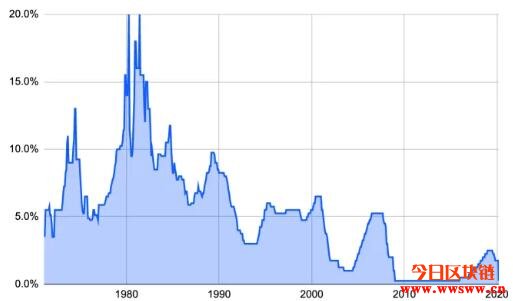

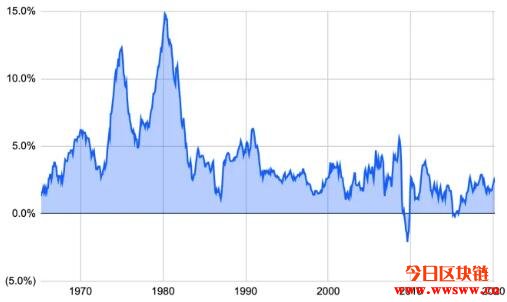

也许着重在一个更重要的议题是,各国央行是否一开始就走上了正确的道路。2000年网际网路泡沫的处理方式是将利率从6.5% 降低到1%,然后在2008年金融危机中,处理方式是将利率从5.25%降低到0.25%。

美联储利率

美联储政策是基于模型,这些模型假定货币政策不会影响经济结构,而只是缓解了货币在金融系统中的流动。但是我们认为,政策已变得非常极端,让情况不再只是如此。美联储政策已成为改变经济结构的主要动力。对恶化情况作出的反应,只是更加确保它会变得更糟。这些利率政策可能会助长一系列金融危机,每次危机都通过降低利率来「解决」,这又为下一次危机播下了种子。

不管人们对货币政策有何看法,毫无疑问的是,当前的体系不能再承受又一次的危机。现在是时候改变了。

经济体制变化

世界各国政府将面临巨额财政赤字,这不仅是由于更高的支出要求所致,也是刻意刺激经济策略的一部分。

新产生的大型赤字将直接由中央银行购买政府债券以注资舒缓,而且它有很多名目:

- 人民量化宽松政策

- 人民金融救市(The People's Bailout)

- 现代货币理论

- 全民基本收入

- 直升机撒钱

- 财政转移

- 绿色新政

- 救助计划(Handout Schemes)(香港和美国)

- 冠状病毒薪资补贴

这样的请求来自中央银行,而各国政府将会很乐意回应。尽管此财政政策有一部分是由缺乏货币力道所驱动,但政府不太可能会想抗拒它的发生。各国政府也会承受来自人民的巨大压力。一开始,需求可能集中在减轻冠状病毒的影响上。

为人们提供资金,以便他们在因经济停滞而失去收入的情况下,可以购买日常必需品,并藉由防止病毒传播为由的政策对企业的损失进行补偿。但是,不仅有病毒会带动支出。由收入增加和财富不均所推动的民粹主义也将迫使政府增加支出。

因为新型冠状病毒所开启的经济停滞,毫无疑问地我们正往这个趋势迈进,而且非常快。我们不要再自欺欺人,这是重大的政策转变,是经济体制的变化,而它带来后果。

通货膨胀冲击

在实行货币政策的情况下,中央银行通常会担心行动后果,怕被视为让特定个人受益,因此结果尚不确定。但是,在新的财政扩张时代,通货膨胀将是一个明显的赢家。通货膨胀不仅会来临,而且还会令人震惊。这样的通货膨胀原本已经从我们的集体记忆中消除了。过去30多年来,通货膨胀率一直较低且稳定,政治人物和大众并未意识到这一风险。我们无法预测通货膨胀将如何以及何时出现,但是,在某些时候会突然受到冲击。不仅是经济冲击,还是文化冲击。

我们认为,最好的比喻是1970年代,当时通货膨胀率波动很大,达到15%的高位。

美国消费者物价通货膨胀(同比变化)

市场不能容忍变化。通货膨胀将不仅冲击我们的政治、经济和文化,而且金融市场也会受到冲击。在「央行看跌期权」的保护下,金融市场已经非常适应当前制度。财政扩张、不稳定的通货膨胀预期,这两件事所驱动的转变将会很有趣。动荡的时代已经来临。

注解:央行看跌期权,central bank put,意指央行释出强力讯号,将透过政策来促进经济与需求

比特币的最大考验

在这样的经济环境中,通货膨胀的预期很高,黄金看起来将大放异彩。但是比特币呢?随着投资者竞相争夺美元,在2020年新型冠状病毒引起的崩溃中,比特币已下跌近53%(跌至谷底)。从许多方面来看,这是不可避免的。比特币价格可能大放异彩的地方是,经济危机导致通货膨涨动荡之后。我们认为,在这种变化的经济体制中,经济和金融市场处于松动状态,根本没有明显的锚点,甚至没有通货膨胀的可测目标,这可能是在比特币短暂的生命中,所看到的最大机会。